10 Mô hình Giao dịch Ngày Phổ biến

Có nhiều mô hình giao dịch ngày khác nhau được sử dụng trong giao dịch trong ngày trên thị trường ngoại hối.

Trong bài viết này, chúng ta sẽ phân tích các mô hình phổ biến cho cổ phiếu, mà cũng có thể áp dụng cho các công cụ tài chính khác nhau, ví dụ như cặp tiền tệ và tiền điện tử. Người giao dịch trong ngày thường sử dụng chúng khi giao dịch với đòn bẩy trên thị trường tương lai. Với kiến thức về những công cụ này, bạn sẽ có thể xác định điểm vào thị trường và tirn lợi từ các tình huống khác nhau phát triển trên biểu đồ giá.

What is day trading?

Day trading có nghĩa là giao dịch các công cụ tài chính trong ngày giao dịch. Với day trading, các vị thế mở không được giữ qua đêm, mà thay vào đó được đóng trong một ngày giao dịch.

Thời gian phân tích phụ thuộc chủ yếu vào chiến lược day trading. Những nhà giao dịch thành công không khuyến nghị sử dụng khung thời gian nhỏ hơn 15 phút.

Có hai loại giao dịch trong ngày:

- Scalping sử dụng khung thời gian từ 1 đến 30 phút.

- Giao dịch dựa trên tin tức là giao dịch trong ngày, trong đó nhà giao dịch xem xét các yếu tố tin tức bên cạnh phân tích kỹ thuật. Những nhà giao dịch có kinh nghiệm biết làm thế nào các sự kiện thế giới ảnh hưởng đến thị trường và xem xét chúng. Khung thời gian phù hợp cho loại giao dịch trong ngày này là 15 phút, 30 phút và một giờ.

Tại sao Mô hình Biểu đồ Quan trọng

Mô hình biểu đồ quan trọng trong giao dịch vì chúng liên quan mật thiết với tâm lý của hành động giá. Phân tích biểu đồ giá xuất hiện lần đầu vào thế kỷ 17.

Việc phân tích mô hình giá trên biểu đồ nến là tiện lợi hơn, vì nến Nhật cung cấp nhiều thông tin hơn: giá mở cửa và đóng cửa, biên độ giá cao và thấp. Quan trọng là không nhầm lẫn phân tích mô hình giá đảo chiều với phân tích nến, mà dựa trên việc đánh giá diện mạo của một nến.

Thường thì các mô hình biểu đồ lặp đi lặp lại theo sự di chuyển, tạo thành các mô hình dưới dạng hình dạng. Dựa trên những mô hình này, một nhà giao dịch chuyên nghiệp và người mới có thể dự đoán hướng di chuyển giá tiếp theo và mở giao dịch có lợi, đặt mục tiêu rõ ràng cho sự di chuyển này.

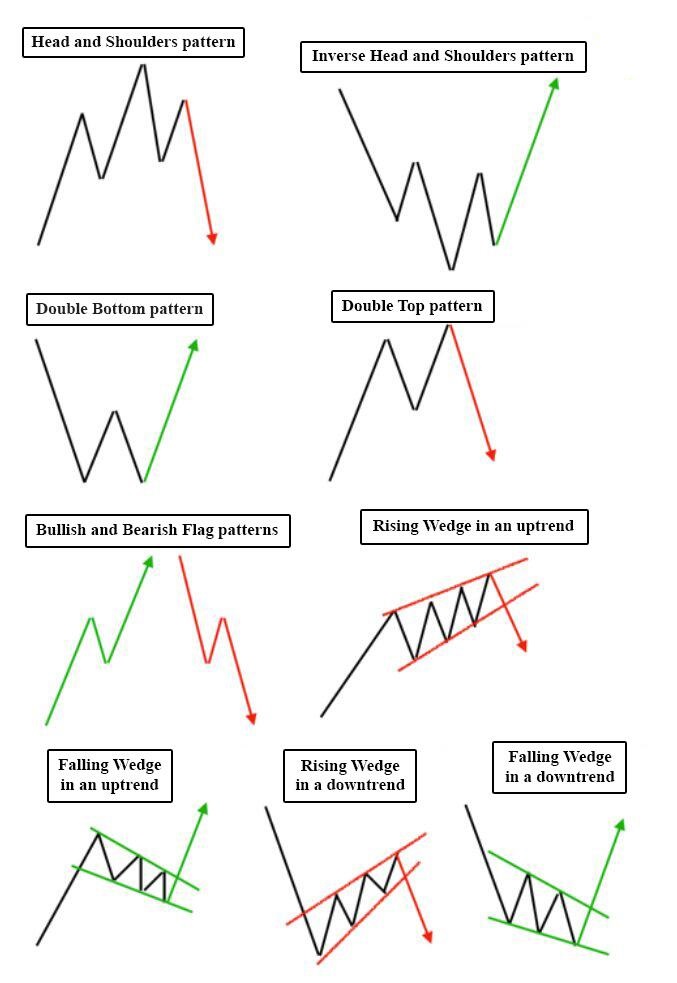

Ví dụ về biểu đồ giá bao gồm các mô hình cổ phiếu như đáy kép, đỉnh kép, đầu và vai, đầu và vai đảo, cạnh bên tăng và giảm, cờ, tam giác và các mô hình khác.

Cách Hoạt động của Mô hình Biểu đồ Forex

Mô hình biểu đồ Forex là các mô hình mà nhà giao dịch sử dụng để xác định hướng di chuyển của động đồng giá dựa trên sự di chuyển trong quá khứ. Mục đích chính của các mô hình biểu đồ là cung cấp thông tin cho nhà giao dịch để mở vị thế ngắn hạn hoặc dài hạn. Dựa trên dữ liệu thống kê và đồ họa, nhà giao dịch nhằm mục tiêu giao dịch có lợi nhuận.

How to Read Chart Patterns

Các mô hình biểu đồ dễ dàng nhận biết với sự trợ giúp của nến Nhật, thanh và đường. Có hai loại sử dụng mô hình trong phân tích đồ họa:

1. Mô hình đảo chiều (bearish và bullish):

- đầu và vai, đầu và vai đảo;

- đỉnh kép và đáy kép;

- tam giác tăng trong xu hướng tăng và các mô hình khác.

2. Mô hình tiếp tục xu hướng:

- tam giác tăng trong xu hướng giảm;

- tam giác giảm trong xu hướng tăng;

- hình chữ nhật bearish và bullish;

- cờ bearish và bullish;

- tam giác đối xứng, tam giác tăng, tam giác giảm và các mô hình khác.

10 Mô hình Giao dịch Ngày Phổ biến

Trong phần này, chúng ta sẽ phân tích 10 mô hình giao dịch trong ngày phổ biến nhất xuất hiện thường xuyên nhất trên biểu đồ khi giao dịch trong ngày.

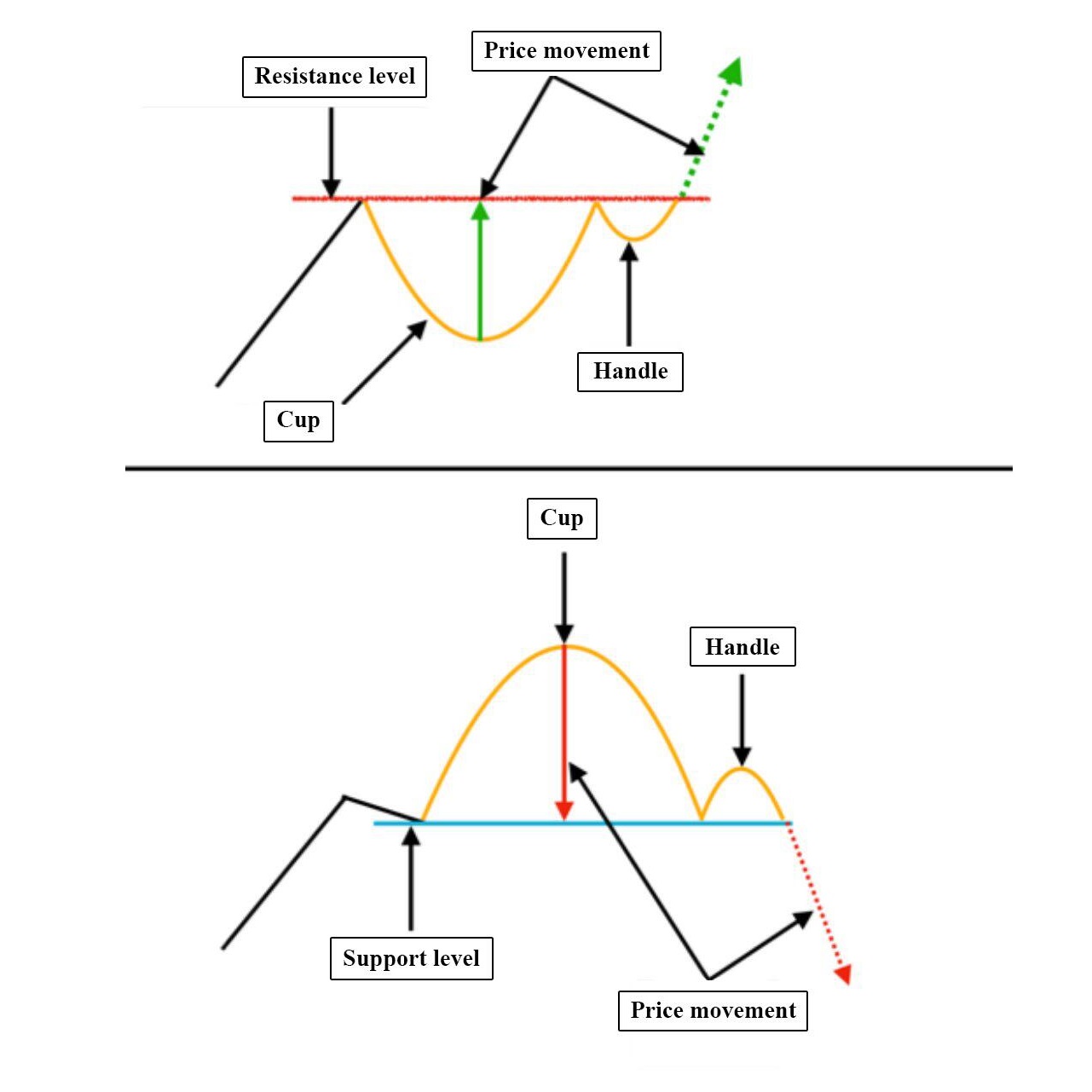

Mô hình Cốc và Tay cầm

Mô hình biểu đồ này xuất hiện trên các khung thời gian khác nhau và phù hợp cho giao dịch trong ngày. Mô hình này có thể được tìm thấy trong hầu hết các công cụ tài chính.

Mô hình Cốc và Tay cầm là một mô hình tiếp tục xu hướng tăng, tuy nhiên, nó cũng có thể là một là mô hình đảo chiều giảm.

Trên biểu đồ EURUSD 15 phút này, bạn có thể thấy một ví dụ về mô hình cốc và quai cầm đang phát triển. Trong tình huống hiện tại, sau khi mô hình hoàn toàn hình thành và mức kháng cự bị phá vỡ, bạn có thể mở một giao dịch. Hình ảnh cho thấy mức kháng cự đã trở thành mức hỗ trợ, và một mô hình nến búa tăng giá đã hình thành phía trên. Thoát ra khỏi quai cầm là một tín hiệu mua. Chuyển động giá được tính từ đáy của cốc đến mức kháng cự hoặc cao hơn. Dừng lỗ nên được đặt dưới đường hỗ trợ mới hình thành.

Hình tam giác

Sự xuất hiện của các mô hình tam giác trên biểu đồ làm khó khăn trong việc dự đoán chuyển động giá, vì có ba loại mô hình này.

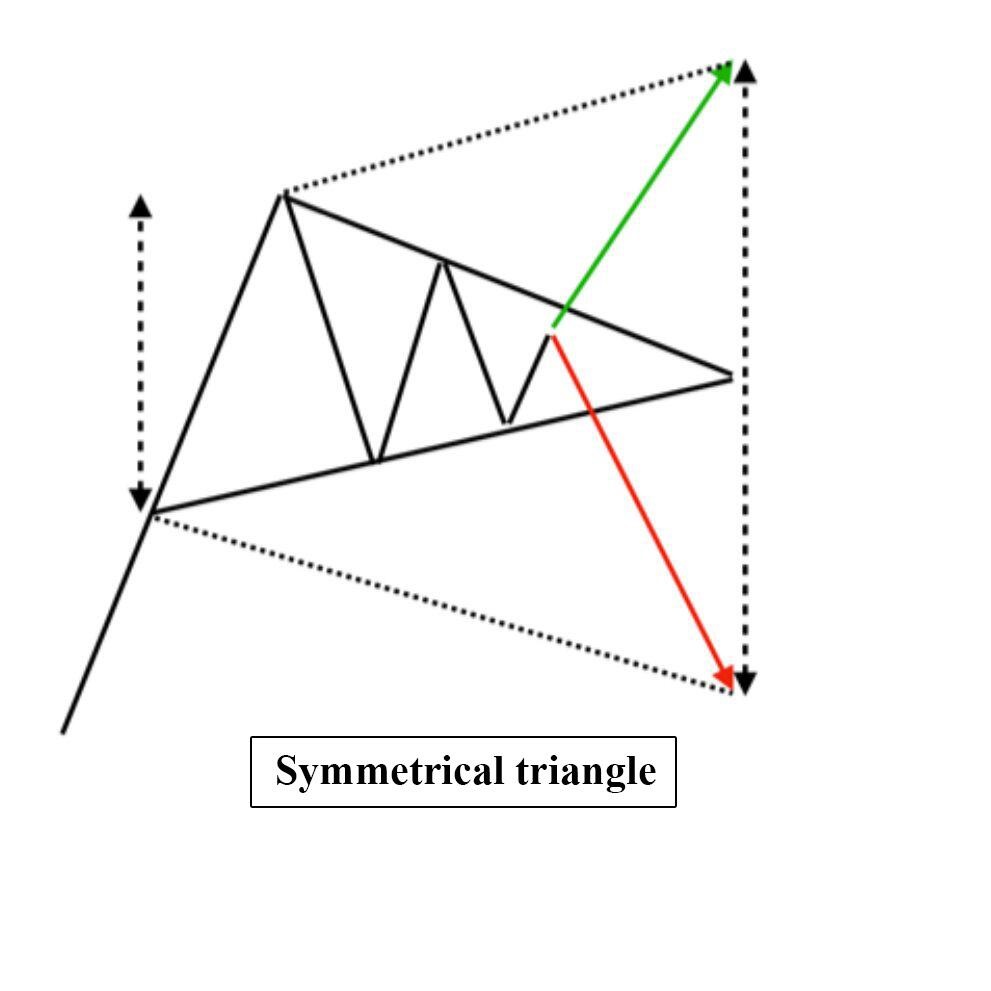

Hình tam giác đối xứng

Hình thành của một hình tam giác đối xứng có dạng thu hẹp của đỉnh và đáy giá. Trong trường hợp hiện tại, khó để dự đoán chuyển động của giá. Có nguy cơ rơi vào bẫy giảm giá và tăng giá, vì vậy quan trọng là phải chờ đợi cho tam giác được xác nhận lên hoặc xuống và giá cổ phiếu hợp nhất cao hơn. Có lợi nhất là chờ đến khi giá thử nghiệm mức kháng cự đã bị phá vỡ.

Chuyển động giá ngụ ý một sự tăng hoặc giảm đối xứng trong giá.

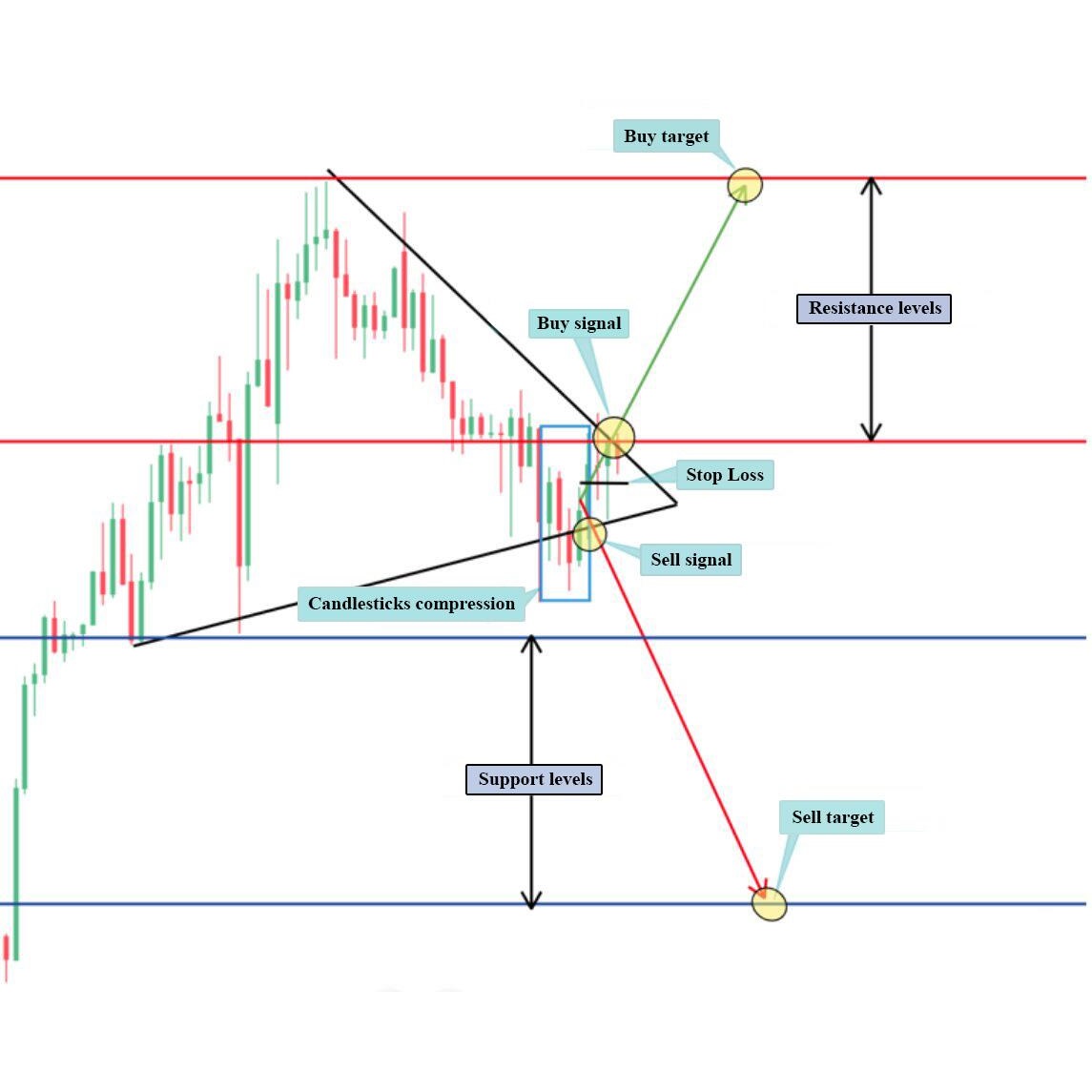

Trên biểu đồ giá UKBRENT 30 phút, có hình thành một hình tam giác đối xứng. Bạn có thể thấy rằng đã có những nỗ lực để bẫy cả gấu và bò. Trong tình huống hiện tại, trước khi đưa ra quyết định, hãy chờ đợi sự phá vỡ của tam giác lên hoặc xuống. Stop loss nên được đặt ở giữa kênh thu hẹp. Để có một hình ảnh chính xác hơn, nên sử dụng phân tích nến.

Gấu đã cố gắng phá vỡ ranh giới dưới của tam giác, tuy nhiên, bò đã đẩy lùi cuộc tấn công, tạo thành một bẫy giảm giá trong mô hình nén nến.

Trong trường hợp này, bạn cần chờ đợi sự hợp nhất cuối cùng của giá, sau đó mở một giao dịch.

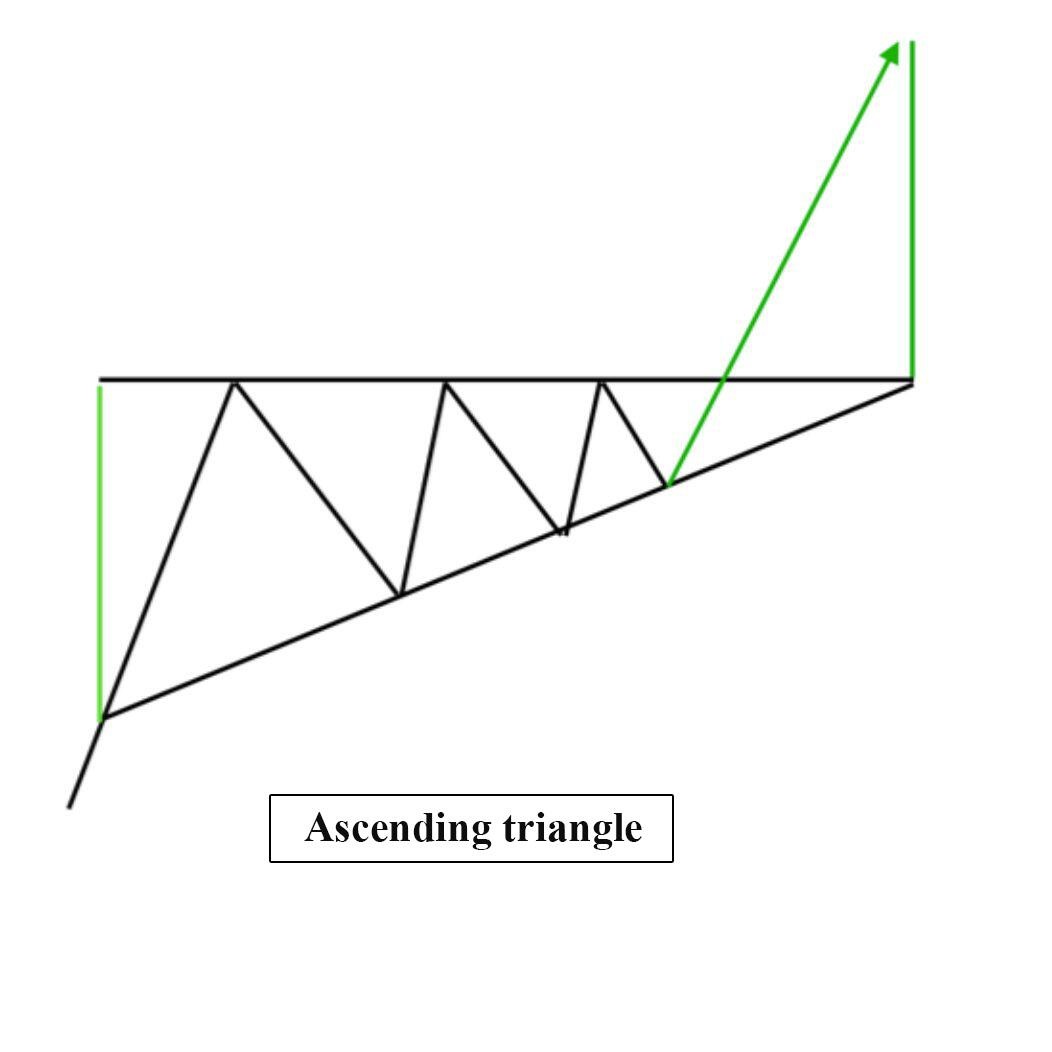

Hình tam giác tăng dần

Mô hình tam giác tăng dần có một đường mức kháng cự ngang rõ ràng. Khi đạt tới đó, giá đảo chiều, hình thành các đáy tăng dần. Sau khi hợp nhất, tài sản phá vỡ mức kháng cự này và giá tiếp tục tăng theo chiều cao của tam giác.

Biểu đồ BTCUSD 30 phút dưới đây là một ví dụ về hình thành của một hình tam giác tăng dần.

Bức tranh dưới đây cho thấy sự hình thành một mức kháng cự và các đáy tăng dần, sau đó có một sự phá vỡ đột ngột của giá và hợp nhất giá phía trên mức kháng cự. Sau khi kiểm tra lại mức này, đã có cơ hội để mở một vị trí mua với mục tiêu ở chiều cao của tam giác đã hình thành. Dừng lỗ trong trường hợp này được đặt dưới mức kháng cự đã bị phá vỡ ở khoảng cách từ đáy của nến tạo đà.

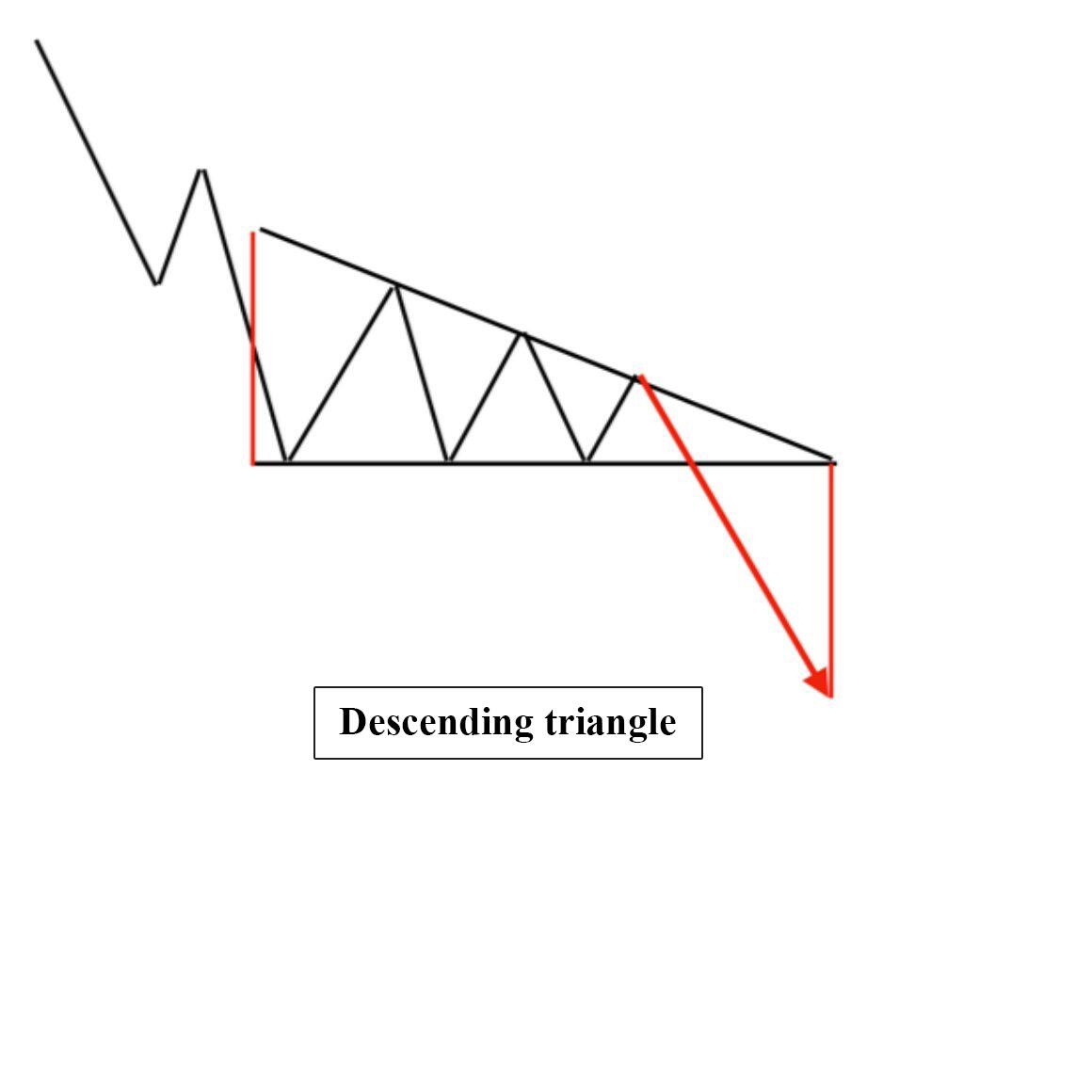

Hình tam giác giảm dần

Mô hình tam giác giảm dần là đối lập với mô hình tam giác tăng dần. Trong hình vẽ này, có một mức hỗ trợ rõ ràng và sự giảm nhẹ của đỉnh. Kết quả là, đường xu hướng dưới bị phá vỡ và giá tiếp tục giảm nhanh bằng chiều cao của tam giác.

Dưới đây, bạn có thể thấy mô hình tam giác giảm dần trên biểu đồ 15 phút XAUUSD. Ở đây, sự hình thành của mô hình rõ ràng. Giá cả bị ngăn cản di chuyển dưới mức hỗ trợ nhiều lần. Đồng thời, có sự giảm của các đỉnh của công cụ. Sau khi tài sản hợp nhất, mức hỗ trợ đã bị phá vỡ và giá đã đi xuống. Một giao dịch với mô hình bán ngắn chỉ có thể được thực hiện sau khi giá hợp nhất dưới đường hỗ trợ. Lấy lợi nhuận nên được đặt bằng cách đo chiều cao của tam giác, như trong các loại mô hình khác. Dừng lỗ trong trường hợp này được đặt ở trên mức hỗ trợ.

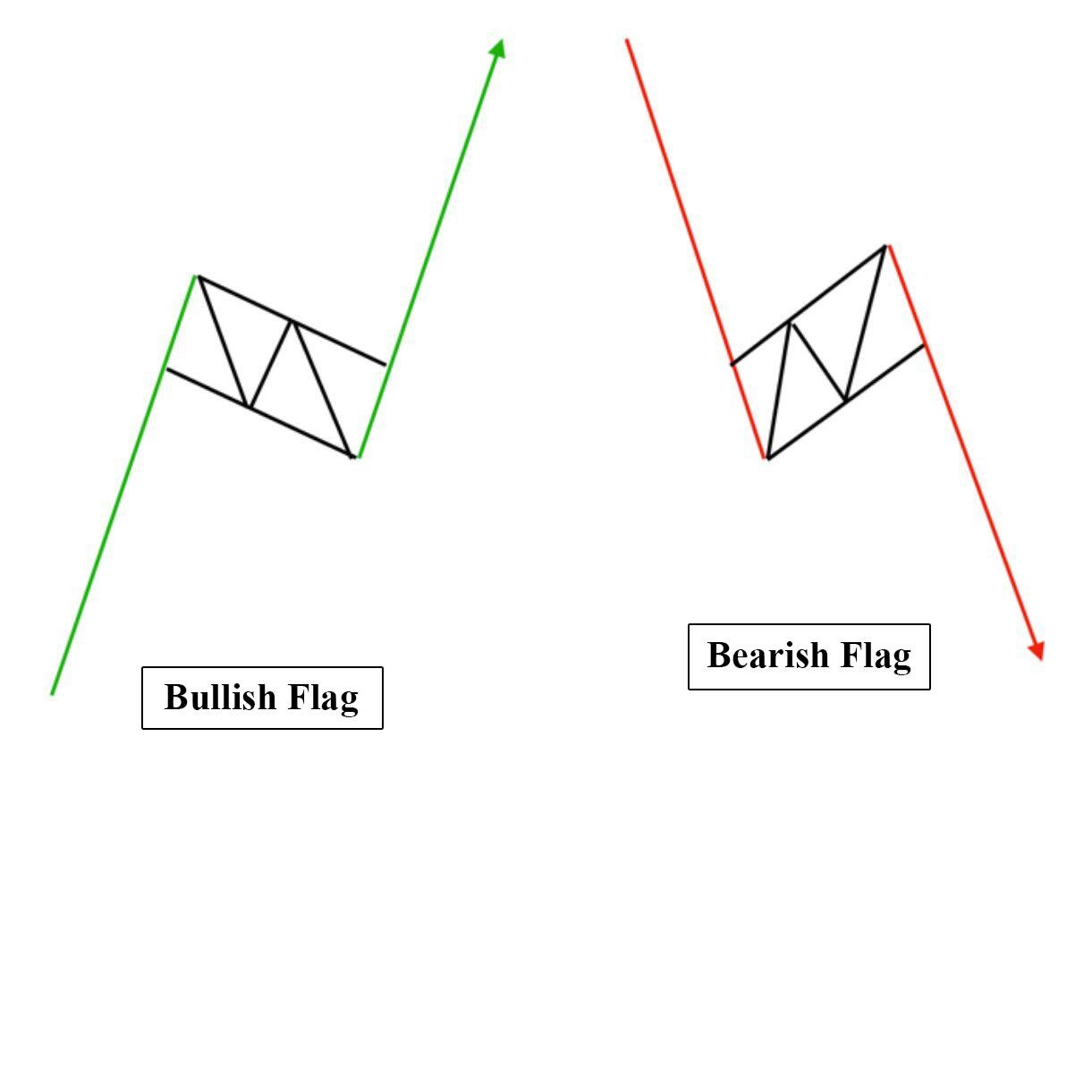

Mô Hình Cờ

Cờ là một mô hình tiếp tục xu hướng. Có hai loại: cờ tăng và cờ giảm.

Giá cả xây dựng một cọc cờ, sau đó là cờ và sự phá vỡ đột ngột của giá khi giá đi ra khỏi "cờ" theo chiều cao của cọc cờ.

Mô hình này phù hợp cho day trading trên khung thời gian 5, 15 hoặc 30 phút và là một trong những mô hình tốt nhất cho day trading.

Biểu đồ USDJPY 30 phút dưới đây cho thấy một sự hình thành rõ ràng của các cờ tăng và cờ giảm. Sau sự tăng trưởng tích cực trong cờ tăng và sự giảm trong cờ giảm, giá cả được hợp nhất trong một hình chữ nhật giảm dần hoặc tăng dần, tạo thành mô hình. Mua hoặc bán chỉ sau khi giá đã thoát khỏi mô hình. Lệnh dừng lỗ nên được đặt ngay dưới hoặc trên chính cờ, tùy thuộc vào việc có phải là cờ tăng hay cờ giảm. Mục tiêu cho mô hình này bằng chiều cao của cọc cờ.

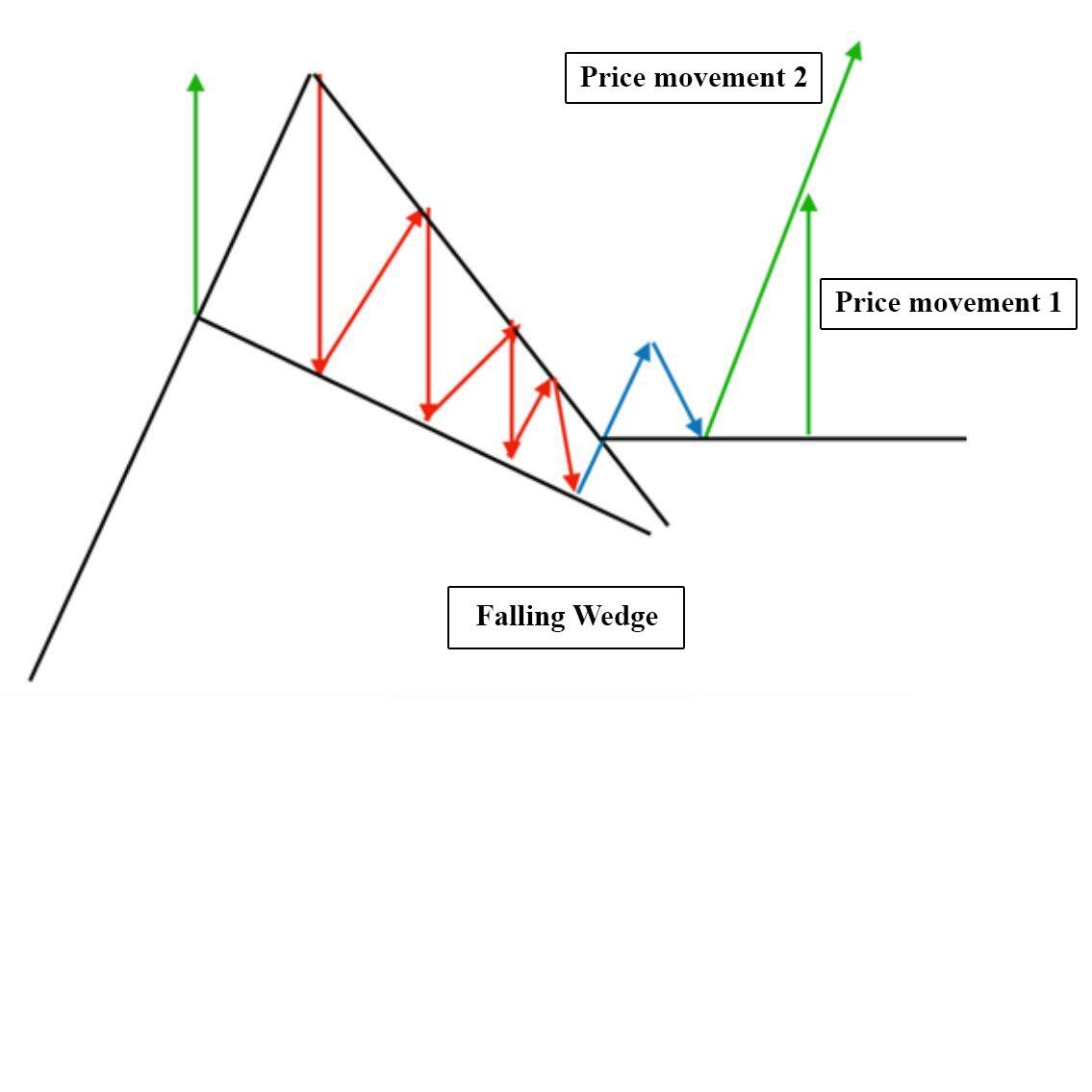

Hình cầu giảm

Mô hình hình tam giác giảm giống mô hình vạch xuống, vì vậy các nhà đầu tư giao dịch mới thường mắc phải sai lầm khi mở giao dịch. Điểm khác biệt chính giữa mô hình vạch xuống và tam giác xu hướng tăng hoặc giảm là đường hỗ trợ và kháng cự di chuyển xuống, trong khi tam giác có một đường ngang rõ ràng là đường hỗ trợ hoặc kháng cự. Là một phần của quản lý rủi ro, phải xác định chuyển động giá như chiều cao của vạch xuống. Tuy nhiên, với sự tăng mạnh về khối lượng giao dịch, giá có thể tăng thêm hơn nữa.

Dưới đây là một ví dụ về mô hình hình cầu giảm trên biểu đồ 15 phút của cổ phiếu Apple Inc.

Hình ảnh cho thấy giá cả đang giảm dần sau xu hướng tăng chính, trong khi đáy và đỉnh của giá đều đang giảm. Sau khi kênh cách giao dịch thu hẹp, đã có sự phá vỡ đột ngột của giá lên phía trên. Sau khi chờ đợi việc kiểm tra lại mức kháng cự đã bị phá vỡ, chúng ta có thể mở giao dịch mua với mục tiêu cao hơn theo chiều cao của hình cầu giảm. Stop loss trong trường hợp này nên được đặt ở biên dưới của kênh giao dịch.

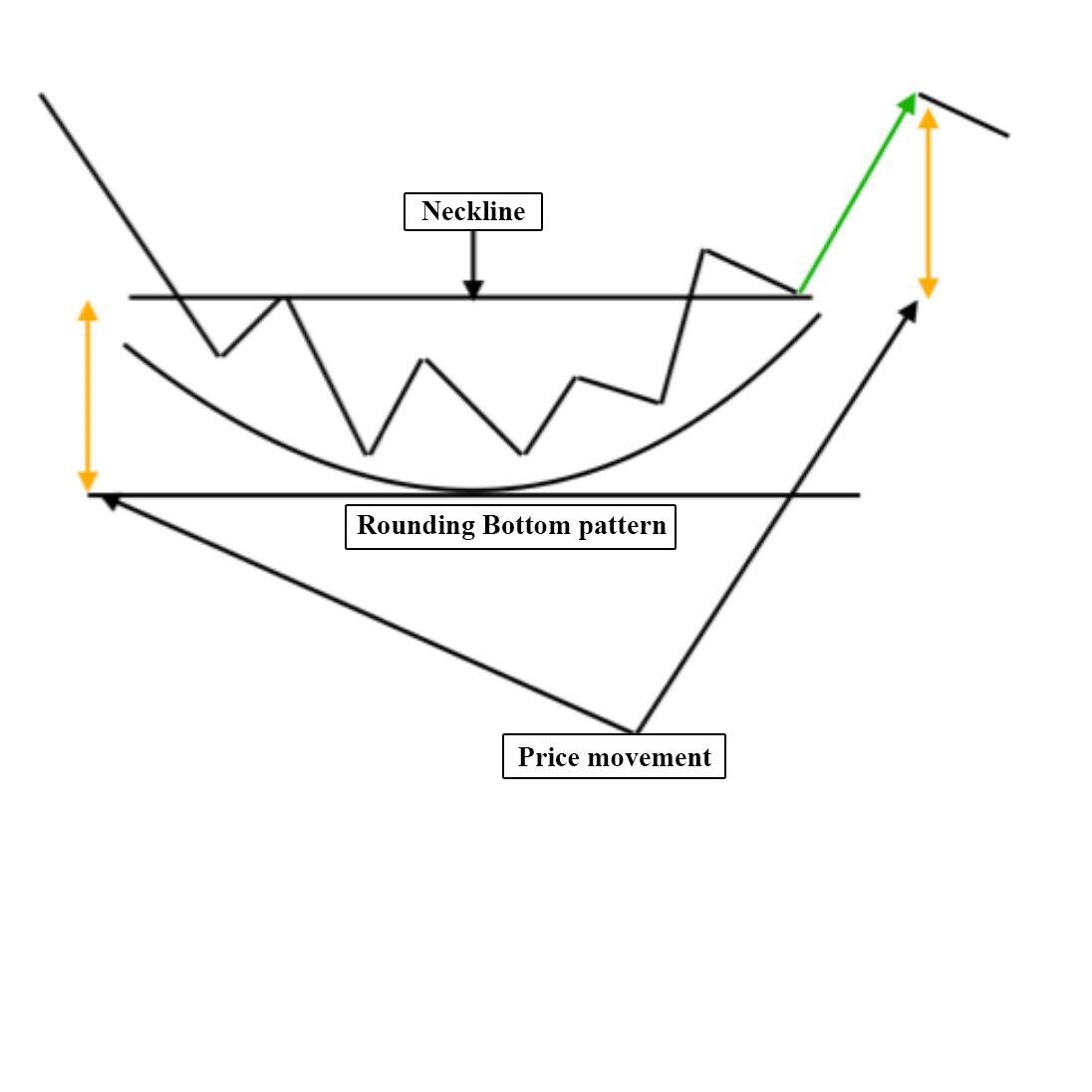

Đáy tròn

Mô hình này tương tự mô hình cốc và tay cầm. Sự khác biệt là không có tay cầm.

Sự hình thành của mô hình này xảy ra trong một xu hướng tăng , khi lực của gấu cạn kiệt và giá đã đạt đáy cục bộ trên biểu đồ và bò trở nên tích cực hơn. Sau khi tài sản hợp nhất trong kênh bên, giá phá vỡ mức cổ cộng lên phía trên và di chuyển theo động lực điều chỉnh lên theo chiều cao của mô hình đã hình thành.

Hình thành mô hình đáy tròn được thể hiện dưới đây trên biểu đồ XAUUSD 30 phút. Sau khi giá di chuyển xuống, tài sản tìm thấy đáy cục bộ, tiếp theo là sự hợp nhất của công cụ. Sau đó, có sự phá vỡ đột ngột của giá lên phía trên và đóng nến trên mức cổ cộng. Chúng ta có thể mở giao dịch mua với việc mở nến thứ hai.

Mục tiêu của chuyển động được chỉ định là khoảng cách từ mức hỗ trợ đến mức kháng cự. Stop loss trong trường hợp này nên được đặt dưới mức cổ cộng.

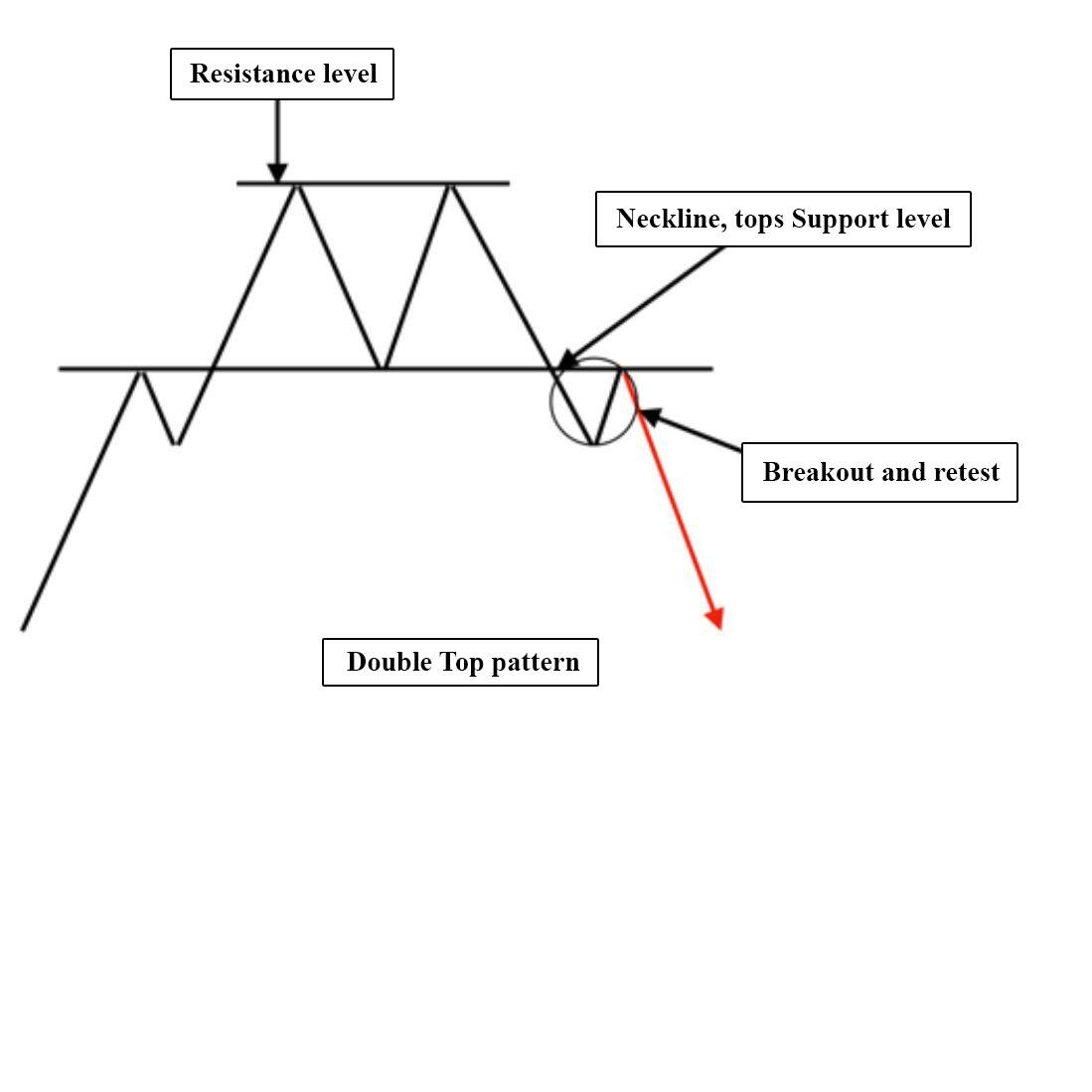

Đỉnh kép

Mẫu hình đỉnh kép thường được nhìn thấy trên biểu đồ giá thời gian ngắn và dài.

Tài sản đang hình thành một đáy kép trong cách giao dịch trong một kênh giữa các mức hỗ trợ và kháng cự. Sau một nỗ lực không thành công để phá vỡ mức kháng cự lần thứ hai, giá trị quay lại và vượt qua đường cổ - mức hỗ trợ đỉnh. Sau khi thành công phá vỡ xuống và kiểm tra lại mức kháng cự các nhà cách giao dịch với mô mới hình thành, giá tiếp tục di chuyển, hoàn thành việc hình thành mẫu hình.

Bạn có thể xem một ví dụ tuyệt vời về mẫu hình này trong biểu đồ USCRUDE 30 phút dưới đây.

Hình ảnh cho thấy sự hình thành của hai đỉnh và sự phá vỡ đột ngột của mức hỗ trợ của chúng. Tiếp theo, có sự hợp nhất của công cụ dưới mức kháng cự các nhà giao dịch mới và kiểm tra lại. Điểm vào lệnh nằm dưới mức hỗ trợ. Tiếp theo, một mục tiêu cẩn thận được tính toán theo quy tắc quản lý vốn.

Kích thước mục tiêu bằng chiều cao từ mức hỗ trợ đỉnh đến mức kháng cự. Mức dừng lỗ trong trường hợp này nên được đặt phía trên mức hỗ trợ theo quản lý rủi ro.

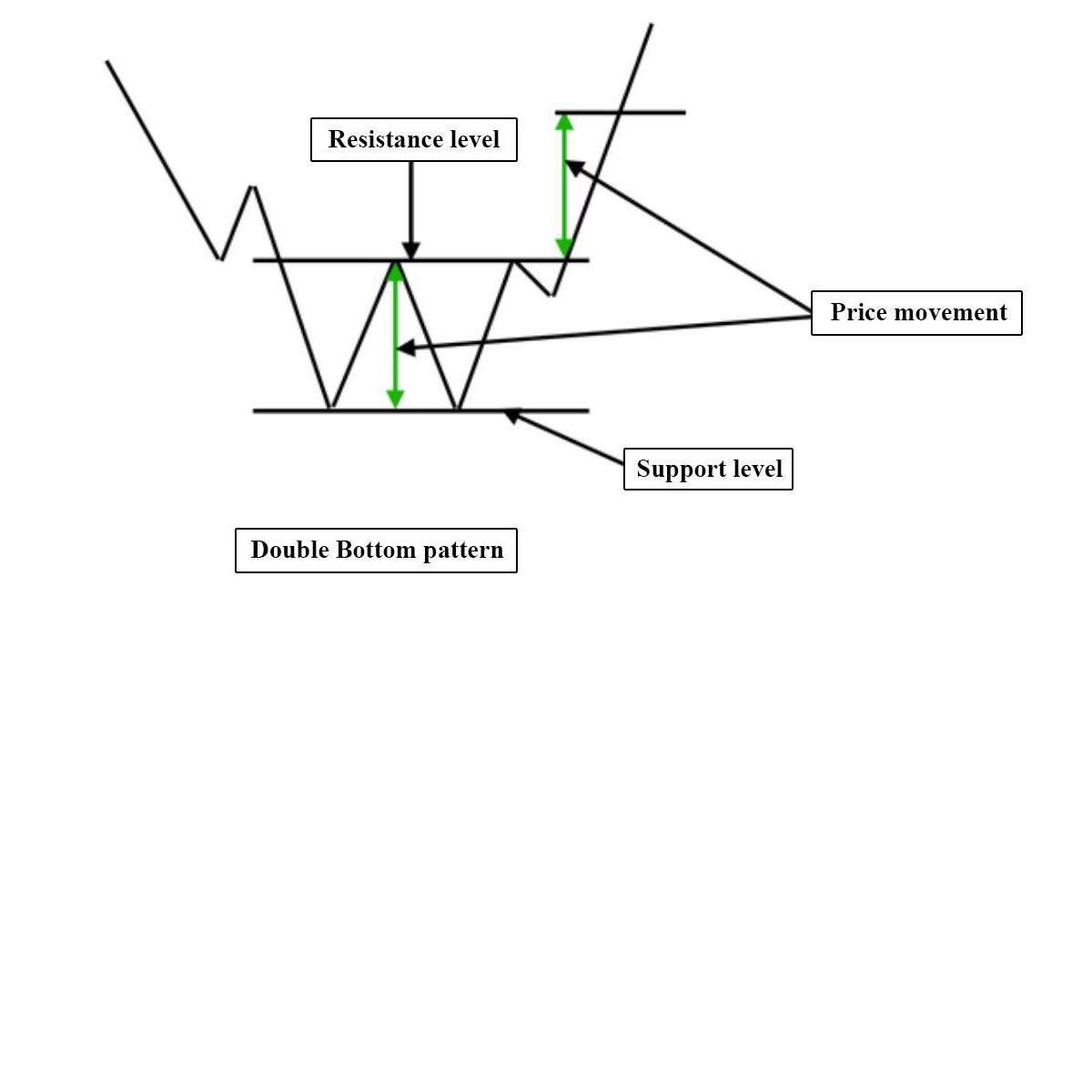

Đáy kép

Mẫu hình đáy kép là mẫu hình ngược lại với mẫu hình đáy kép, cho biết sự bắt đầu của một xu hướng mới. Thông thường, nó xuất hiện ở cuối trong đáy cục bộ của tài sản và kiểm tra mức hỗ trợ hai lần. Sự phát triển của mẫu hình này bao gồm phá vỡ mức kháng cự, sau đó, giá trị kiểm tra mức kháng cự đã bị phá vỡ. Sau đó, giá tăng lên mức cao hơn đến mức chiều cao của kênh bên cạnh, được hình thành giữa các mức hỗ trợ và kháng cự.

Bạn có thể xem một ví dụ về mẫu hình này trong biểu đồ ETHUSD 30 phút.

Hình ảnh dưới đây cho thấy sự hình thành của mẫu hình. Sau khi hình thành đáy thứ hai, tài sản tăng vọt lên mức kháng cự, vượt qua và kiểm tra lại, hợp nhất cao hơn.

Chúng ta có thể thực hiện giao dịch mua sau khi công cụ hợp nhất trên mức kháng cự. Chuyển động giá bằng với chiều cao của kênh bên cạnh giữa các mức hỗ trợ và kháng cự.

Giao dịch có thể được đóng ở hai điểm. Mức dừng lỗ trong trường hợp này nên được đặt thấp hơn, tuân thủ các quy tắc quản lý rủi ro.

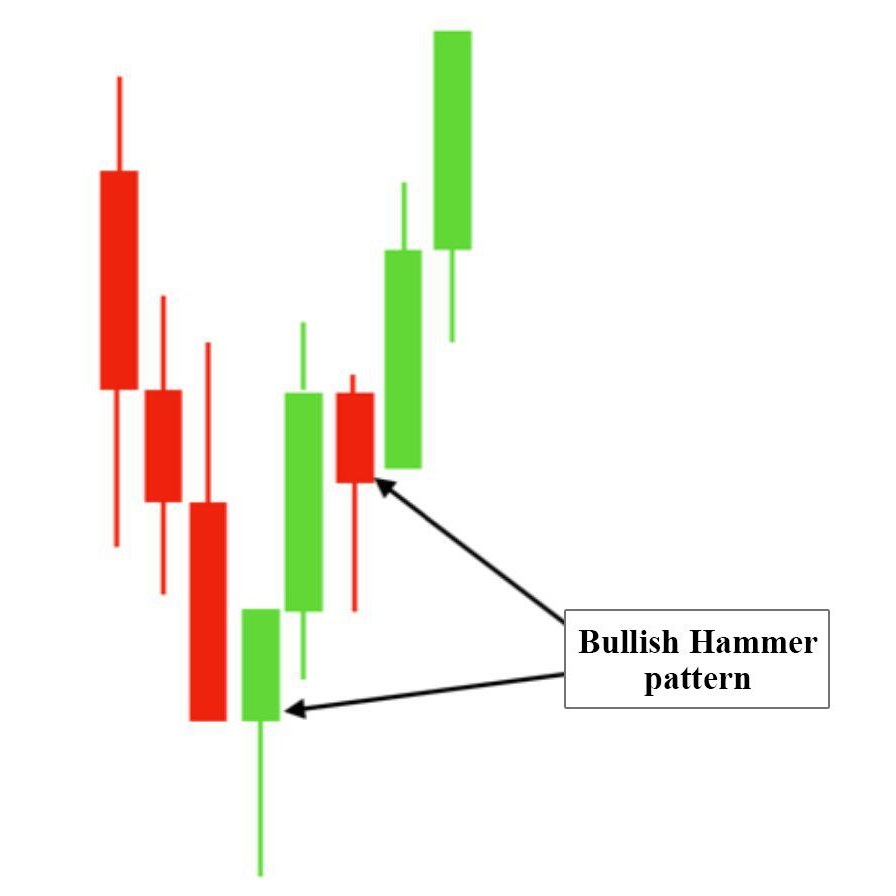

Bullish hammer

Mẫu hình đuôi bò thuộc phân tích nến và được xem là tín hiệu đảo chiều tăng mạnh. Đuôi bò là một trong những mẫu hình tốt nhất cho giao dịch ngắn hạn. Mẫu hình này hình thành ở đáy cục bộ và cho biết sự thống trị của người mua trên thị trường. Khi giao dịch mẫu hình này, người giao dịch cần tập trung vào tình hình thị trường nhìn chung.

Nếu trước khi xuất hiện đuôi bò, xu hướng đi xuống mạnh, có khả năng cao sau mẫu hình, xu hướng đi lên sẽ mạnh mẽ tương tự. Ngoài ra, khi giao dịch mẫu hình này, bạn cần bắt đầu từ các mức hỗ trợ và kháng cự để xác định động lực giá chính xác hơn.

Màu sắc của đuôi bò không quan trọng, nhưng cấu trúc của thanh nến là quan trọng. Tuy nhiên, nến xanh lá cây cho thấy sức mua mạnh hơn. Tên của mẫu hình này xuất phát từ hình dáng của nó - một thân nhỏ và một đuôi dài xuống giống như một cây búa.

Trên biểu đồ CADJPY 15 phút, chúng ta thấy một tín hiệu giao dịch trong ngày.

Sự xuất hiện của một đuôi bò tăng có nghĩa là tại mức này có một mức hỗ trợ cho tài sản, dưới đó gấu không thể điều chỉnh xuống. Mức kháng cự là nơi xu hướng giảm bắt đầu. Di chuyển xuống mạnh mẽ, do đó, việc phục hồi ngụ ý một di chuyển lên mạnh mẽ.

Trong hình ảnh dưới đây, một loạt đuôi bò tăng đã hình thành, sau đó, giá trị đảo chiều. Một giao dịch mua có thể được thực hiện sau khi hình thành đuôi bò thứ hai. Mức dừng lỗ nên được đặt giao dịch trong ngay dưới đáy mẫu hình.

Đầu vai (Head and Shoulders)

Mẫu hình vai đầu vai thường xuất hiện trong biểu đồ ít thường xuyên hơn so với các mẫu hình khác. Nó hình thành ba đỉnh, trong đó một đỉnh nằm ở giữa cao hơn hai đỉnh còn lại. Ở đáy của những đỉnh này là đường cổ - mức hỗ trợ. Giao dịch bán nên được mở chỉ sau khi hình thành đầu vai phải, phá vỡ mức đường viền cổ từ trên xuống và giá consolide ở mức thấp hơn. Ngoài ra, đầu vai phải nên cao hơn một chút so với đầu vai trái, nhưng không phải lúc nào cũng như vậy.

Trong trường hợp phá vỡ, có thể xảy ra một sự điều chỉnh lên ngắn hạn để kiểm tra mức kháng cự các nhà giao dịch mới xuất hiện.

Chuyển động giá được tính toán như khoảng cách từ mức đường cổ đến đỉnh đầu.

.jpg)

Trong biểu đồ BTCUSD 15 phút dưới đây, có một mẫu hình đầu vai cổ điển hoàn chỉnh.

Chúng ta có thể bán công cụ sau khi giá giảm xuống dưới đường cổ và giá consolide dưới mức này. Mục tiêu lợi nhuận có thể được đặt bằng cách đo khoảng cách từ mức đỉnh đến mức đường cổ. Mức dừng lỗ trong trường hợp này nên được đặt ngay phía trên mức hỗ trợ đã bị phá vỡ.

%202.jpg)

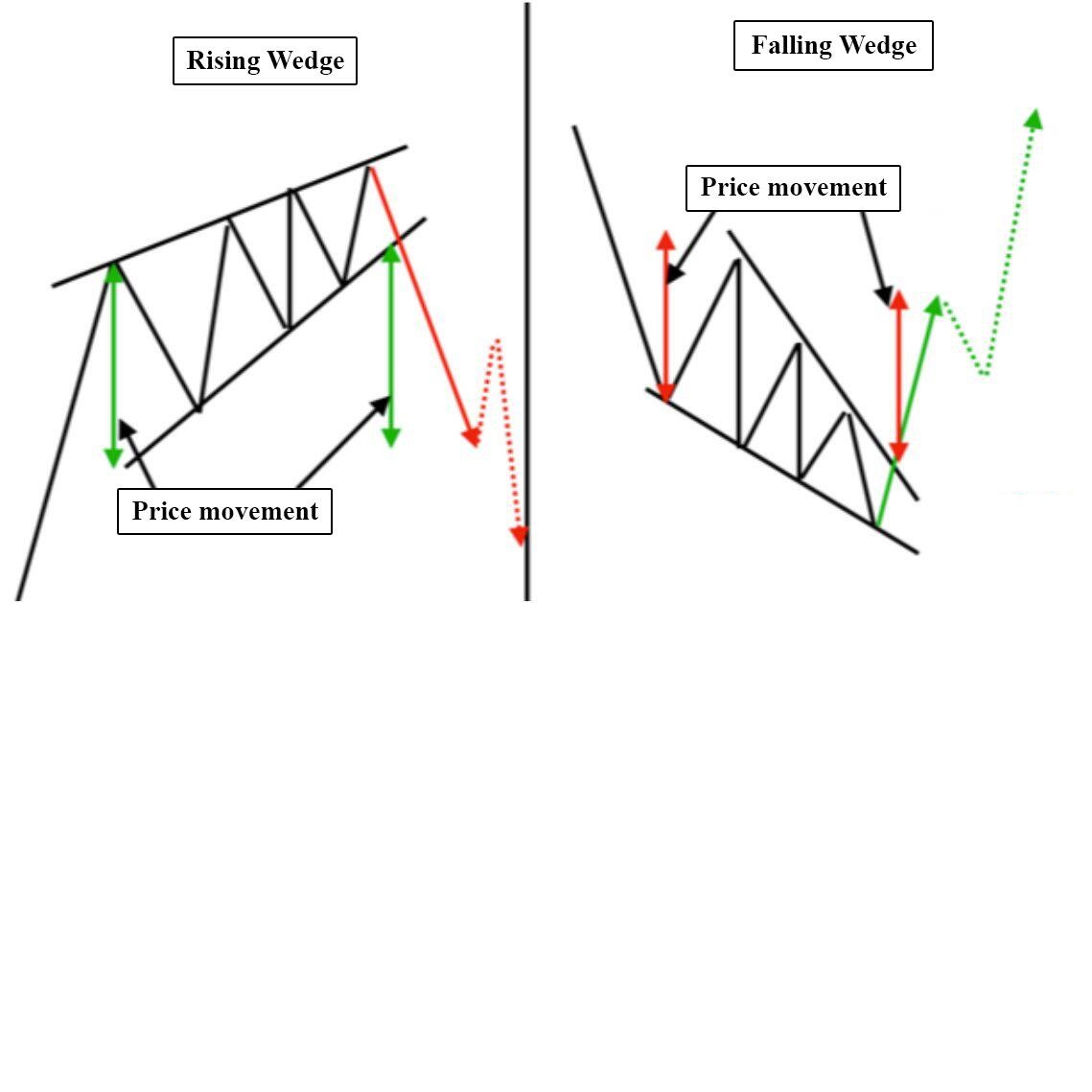

Mô hình cái nêm

Mẫu hình nêm có một số biến thể. Mẫu hình này có thể hình thành cả trong xu hướng tăng và xu hướng giảm.

Mẫu hình nêm tăng trong xu hướng tăng và xu hướng giảm cho thấy một sự đảo chiều sắp xảy ra của giá xuống. Mẫu hình nêm giảm trong cả hai trường hợp đều cho thấy một sự phá vỡ sắp xảy ra của đường trend trên. Xác định xu hướng, khi mở các giao dịch dựa trên mẫu hình này, bạn cần tập trung vào chiều cao của mẫu hình.

Bạn có thể thấy một ví dụ về hình thành mẫu hình này trên biểu đồ GBPAUD 30 phút. Hình ảnh dưới đây cho thấy rằng khi kênh giao dịch co hẹp và mẫu hình nêm hình thành, đã có một sự phá vỡ mạnh mẽ của giá đến mức cao của mẫu hình này.

Chỉ mở giao dịch sau khi giá đã ổn định vững chắc và có tăng trưởng về khối lượng. Mức dừng lỗ trong trường hợp này nên được đặt ở trên hoặc dưới mức đã bị phá vỡ, tùy thuộc vào loại mẫu hình.

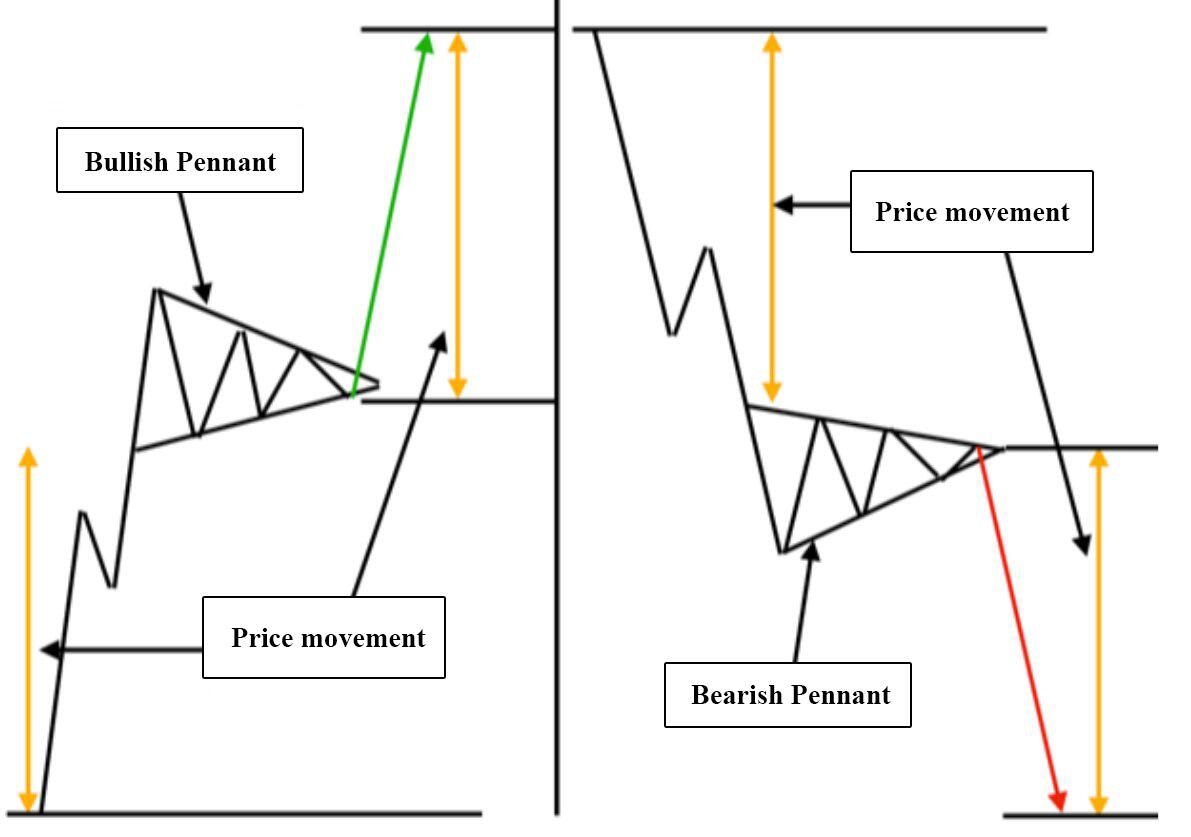

Cờ hiệu

Mẫu hình cờ giống với mẫu hình lá cờ. Sự khác biệt giữa mẫu hình lá cờ và mẫu hình cờ là mẫu hình cờ tạo thành một tam giác đối xứng. Trong trường hợp của mẫu hình lá cờ, phạm vi chuyển động giá được tính toán dựa trên chiều dài của cột cờ toàn bộ. Trong trường hợp của mẫu hình cờ, chuyển động giá bằng với chiều dài từ đáy đến sự hình thành của tam giác đối xứng.

Trên biểu đồ XRPUSD 15 phút dưới đây, bạn có thể thấy một ví dụ về mẫu hình cờ tăng và cờ giảm.

Trong cả hai trường hợp, phạm vi chuyển động giá bằng với chiều cao từ mức hỗ trợ hoặc mức kháng cự đến sự bắt đầu của việc hình thành tam giác đối xứng.

Điểm vào giao dịch trong cả hai trường hợp là khi giá thoát khỏi tam giác. Mức dừng lỗ nên được đặt ở trên hoặc dưới mẫu hình đã hình thành, tùy thuộc vào hướng di chuyển.

Chiến lược giao dịch dựa trên mẫu hình cho giao dịch ngắn hạn và giao dịch trong ngày

Đối với các chiến lược giao dịch trong ngày, bạn có thể sử dụng tất cả các mẫu hình đã đề cập ở trên. Khoảng thời gian khuyến nghị để phân tích là khung thời gian 5, 15 và 30 phút. Ngắn hạn trong 1-2 ngày, bạn có thể sử dụng biểu đồ hàng giờ.

Dưới mô hình 2 đáy là biểu đồ EURUSD 5 phút cho thấy một mẫu hình cờ tăng. Sau khi xác định chuyển động giá dựa trên cột cờ và đợi giá thoát khỏi mẫu hình, tôi đã mở một giao dịch mua tối thiểu với 0,01 lot và đặt mục tiêu cụ thể cho công cụ. Tôi đặt mức dừng lỗ bên trong mẫu hình cờ ở điểm bắt đầu sự tăng. Nửa giờ sau đó, giao dịch của tôi đã đóng với lợi nhuận là 1,62 đô la.

Sau khi phân tích biểu đồ GBPUSD 15 phút, tôi xác định sự hình thành của mẫu hình nêm giảm, từ đó dự kiến sự phá vỡ của giá.

Sau khi giá phá vỡ và kiểm tra mức hỗ trợ, tôi đã mở một giao dịch mua với 0,01 lot.

Mục tiêu cho công cụ nằm ở khoảng cách từ đầu xu hướng giảm đến đầu sự điều chỉnh tăng đầu tiên. Mức dừng lỗ được đặt như một phần của quản lý rủi ro ngay dưới mức đã phá vỡ.

Một thời gian sau đó, giao dịch đã đóng trong ngày với lợi nhuận là 6,52 đô la.

Song song với hai giao dịch khác, cũng có một tình huống mua trên biểu đồ EURUSD 30 phút. Mô hình hai đáy, tam giác đối xứng đã hình thành trong công cụ này. Hãy nhớ rằng trong khuôn khổ chiến lược giao dịch cho mẫu hình tam giác đối xứng, giá có thể đi lên hoặc đi xuống. Do đó, bạn phải đợi một xác nhận của sự phá vỡ trước tiên.

Ngoài ra, một cây nến búa tăng đã hình thành tại đáy của tam giác trước khi bắt đầu tăng, đó là xác nhận bổ sung về sức mạnh của người mua. Sự phá vỡ mạnh mẽ của tam giác đã hình thành một mẫu hình xác nhận khác - cờ tăng. Sau khi chờ đợi sự thoát khỏi cờ, tôi đã mở một giao dịch mua với 0,01 lot, đặt mục tiêu bằng với chiề

Mục tiêu đã được đạt sau 1,5 giờ kể từ khi giao dịch được mở, và lợi nhuận là 3,14 đô la.

Các mẹo tốt nhất cho người mới bắt đầu sử dụng mẫu hình trong giao dịch ngày

Giao dịch ngày là một loại thu nhập khá rủi ro, vì vậy trước khi bạn bắt đầu giao dịch, hãy cố gắng tuân thủ những mẹo sau đây:

- Trước khi bạn bắt đầu giao dịch, xác định tâm trạng của thị trường trên các khung thời gian khác nhau, từ 5 phút đến biểu đồ hàng ngày.

- Được khuyến nghị sử dụng các chỉ báo kỹ thuật cổ điển như RSI, Stoch hoặc MACD trên biểu đồ kết hợp với phương pháp phân tích kỹ thuật về hành động giá.

- Sau khi xác định mẫu hình trên biểu đồ, đợi cho nó hoàn toàn hình thành và xuất hiện điểm vào lợi nhuận.

- Để bảo vệ vốn, quan trọng phải đặt dừng lỗ và tuân thủ quản lý rủi ro của bạn.

- Khi giao dịch ngày, quan trọng là theo dõi sự di chuyển giá, vì một công cụ cụ thể cũng bị ảnh hưởng bởi tình hình tin tức. Bất kỳ yếu tố nào trên thế giới cũng có thể thay đổi mạnh hướng của giá.

- Cẩn thận với các cạm bẫy tăng giá và giảm giá. Chúng thường xuất hiện trên các khung thời gian thấp hơn, khuyến khích các nhà đầu tư giao dịch mở các giao dịch thua lỗ.

- Giữ bình tĩnh khi giao dịch và hạn chế các quyết định bốc đồng, nếu không bạn sẽ mất ký quỹ của mình.

Kết luận

Bài viết này cung cấp một phân tích chi tiết về giao dịch ngày. Nó đã thảo luận về những điểm chính mà các nhà giao dịch mỗi nhà giao dịch trên cần chú ý. Chúng tôi đã xác định rằng việc phân tích các mẫu hình giao dịch ngày trên khung thời gian thấp hơn lên đến một giờ là tốt nhất. Ngoài ra, bài viết cũng đánh giá chi tiết các mẫu phân tích kỹ thuật có thể được sử dụng để giao dịch trên thành công bằng cách đóng giao dịch trong ngày.

Ngoài ra, bài viết cũng thảo luận về các giao dịch cho một số mẫu hình, đã được thử nghiệm trong thực tế.

Phân tích mẫu giá áp dụng cho các công cụ khác nhau, bao gồm tiền tệ, tiền điện tử và chứng khoán.

Bạn có thể thử sức trong giao dịch trên thị trường tài chính mà không rủi ro bất kỳ số tiền nào bằng cách mở tài khoản demo miễn phí với PhucMinh.Shop. nhé.

Bạn cũng có thể mở tài khoản tradingview miễn phí để phân tích kỹ thuật nhé.

Nếu bạn thích ĐÀO PiNetwork KIẾM TIỀN mỗi ngày thì tải về điện thoại rồi đào nhé. Hoàn toàn miễn phí.

Bài viết liên quan

-

28/11/2024

Phương Pháp Giao Dịch "vùng tối" trong Forex.

Hướng dẫn giao dịch ngày đầu tuần với kỹ thuật "Vùng Tối" với các thị trường Vàng, Bạc, Dầu, Bitcoin, Chỉ số Dow Jone, trong Forex. Phương pháp "Vùng Tối" là kỹ thuật giao dịch hiệu quả, giúp bạn tạo thêm thu nhập hàng ngày. Tuy nhiên, nhiều người vẫn áp dụng chưa đúng cách hoặc còn mơ hồ về cách xử lý tình huống. Vì vậy, hôm nay tôi sẽ giải thích chi tiết để bạn hiểu rõ và vận dụng tốt hơn.

-

28/11/2024

Giao dịch với price action - Khái niệm vùng Congestion (vùng giá bị tắc nghẽn)

Khi bạn nhìn thấy một vùng giá sideway mạnh trên chart, bạn sẽ nghĩ gì? Liệu đó có phải là dấu hiệu nguy hiểm bạn nên tránh giao dịch, hay cơ hội để bạn tìm cách cách thoát lệnh hoặc trade đảo chiều? Sự thật là giá luôn cung cấp cho bạn một thông tin quan trọng nào đó, vì thế hãy cẩn thận quan sát từng hành vi của thị trường, dù đôi lúc bạn có cảm giác chúng rất vô nghĩa (như hành vi giá trong vùng sideway). Trader thường bỏ qua tầm quan trọng của các vùng giá sideway vì chúng ta thường chỉ tập trung vào các cơ hội để giao dịch theo trend thị trường.

-

27/11/2024

Sóng Elliott: Hướng Dẫn Cơ Bản Cho Người Mới

Bạn có tin rằng tâm lý đám đông trên thị trường tài chính liên tục thay đổi nhưng lại mang tính trật tự? Bạn có tin rằng thị trường tài chính di chuyển theo những trình tự tự nhiên và lặp lại, giống như những con sóng nối tiếp nhau? Nếu có, bạn có thể phù hợp với lý thuyết sóng Elliott. Lý thuyết sóng Elliott là một hình thức phân tích kỹ thuật, được sử dụng để phân tích chu kỳ của thị trường tài chính nhằm đưa ra dự báo. Đây là một chủ đề phức tạp, đòi hỏi người học phải dành nhiều thời gian để sử dụng hiệu quả. Tuy nhiên, lý thuyết này có những yếu tố có thể được kết hợp vào hệ thống giao dịch của bạn để nâng cao hiệu quả.

-

27/11/2024

Những mẫu nến đảo chiều mạnh nhà đầu tư FOREX cần PHẢI BIẾT

Mấu chốt thành công khi đầu tư FOREX, CHỨNG KHOÁN chính là nắm bắt được thời điểm vàng để vào lệnh và thoát lệnh sao cho hiệu quả nhất. Tuy nhiên, thực tế cho thấy thị trường thường đi ngược lại với tính toán của người dùng. Nếu bạn muốn giao dịch thành công, nhất định bạn không nên bỏ qua “vũ khí” cực kỳ hiệu quả để dự đoán xu hướng giá, đó là áp dụng các mẫu nến đảo chiều mạnh để đánh giá thị trường.

-

03/11/2024

Mô hình Spike as S&R

Mô hình Spike (đỉnh nhọn) trong forex là một mô hình kỹ thuật cho thấy sự biến động giá đột ngột và mạnh mẽ, thường xảy ra trong các thị trường biến động cao. Một "spike" có thể xảy ra theo cả hai hướng, tăng hoặc giảm, và thường thể hiện sự thay đổi cảm xúc mạnh mẽ do các tin tức kinh tế quan trọng, sự kiện bất ngờ hoặc các lệnh lớn từ các nhà giao dịch tổ chức. Các spike có thể báo hiệu khả năng đảo chiều hoặc tiếp tục xu hướng, tùy thuộc vào bối cảnh, và chúng cung cấp thông tin về sự cạn kiệt hoặc động lực ngắn hạn của giá.

-

03/11/2024

Mô hình Spike (đỉnh nhọn)

Mô hình Spike (đỉnh nhọn) trong forex là một mô hình kỹ thuật cho thấy sự biến động giá đột ngột và mạnh mẽ, thường xảy ra trong các thị trường biến động cao. Một "spike" có thể xảy ra theo cả hai hướng, tăng hoặc giảm, và thường thể hiện sự thay đổi cảm xúc mạnh mẽ do các tin tức kinh tế quan trọng, sự kiện bất ngờ hoặc các lệnh lớn từ các nhà giao dịch tổ chức. Các spike có thể báo hiệu khả năng đảo chiều hoặc tiếp tục xu hướng, tùy thuộc vào bối cảnh, và chúng cung cấp thông tin về sự cạn kiệt hoặc động lực ngắn hạn của giá.

Máy lọc nước New eSpring KÈM VÒI

30,000,000 đ 33,000,000 đ

Vòi Nước Lavabo Xoay 360 độ - xoay đa chiều - thông minh - tiện lợi - dễ sử dụng

199,000 đ 299,000 đ

Copyright © 2017 Bản quyền thuộc về Công Ty TNHH Kỹ Thuật Phúc Minh