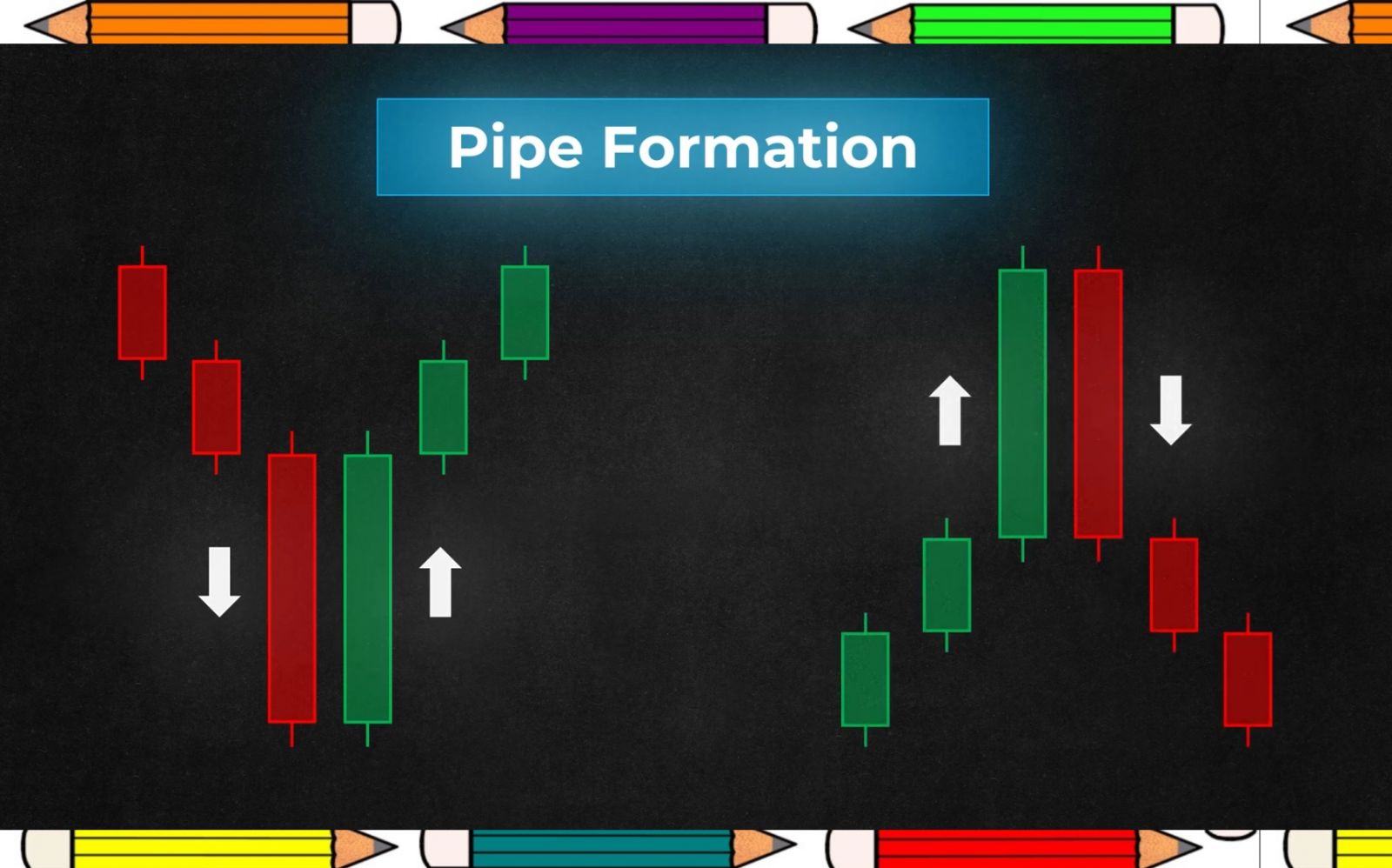

Mô hình ống (Pipe Formation)

Mô hình "Pipe Formation" (mô hình ống) trong forex là một mô hình đảo chiều, báo hiệu khả năng thay đổi xu hướng thị trường sau một xu hướng tăng hoặc giảm mạnh. Mô hình này gồm hai nến quan trọng và thường đánh dấu điểm chuyển hướng của xu hướng thị trường, giúp các nhà giao dịch nhận diện khả năng đảo chiều.

Đặc điểm của Mô hình Pipe Formation

-

Cấu trúc của Mô hình:

- Mô hình bao gồm hai cây nến liên tiếp với thân dài và râu nến dài.

- Thông thường, trong Pipe Formation tăng, nến đầu tiên là nến giảm (màu đỏ), sau đó là nến tăng (màu xanh) có kích thước tương đương.

- Trong Pipe Formation giảm, nến đầu tiên là nến tăng (màu xanh), tiếp theo là nến giảm (màu đỏ) có kích thước tương tự.

- Cả hai nến đều có râu dài, cho thấy sự hoạt động mạnh mẽ của thị trường và sự từ chối giá ở mức thấp hoặc cao.

-

Bối cảnh Hình thành:

- Mô hình Pipe Formation thường xuất hiện sau một xu hướng mạnh, hoặc là tăng hoặc giảm, và thường ở cuối của xu hướng đó.

- Nó báo hiệu động lực của xu hướng hiện tại đang suy yếu và khả năng đảo chiều sắp xảy ra.

-

Giao dịch theo Mô hình Pipe Formation:

- Pipe Formation tăng: Sau khi xác định mô hình này ở cuối xu hướng giảm, nhà giao dịch có thể tìm kiếm điểm vào lệnh mua, kỳ vọng sẽ có sự đảo chiều đi lên. Điểm dừng lỗ thường được đặt dưới đáy của mô hình.

- Pipe Formation giảm: Sau khi xác định mô hình này ở cuối xu hướng tăng, nhà giao dịch có thể cân nhắc vào lệnh bán, dự đoán sẽ có sự đảo chiều đi xuống. Điểm dừng lỗ thường được đặt trên đỉnh của mô hình.

-

Xác nhận:

- Các nhà giao dịch thường đợi thêm tín hiệu xác nhận, chẳng hạn như phá vỡ một mức quan trọng hoặc xác nhận từ chỉ báo, trước khi vào lệnh dựa trên mô hình Pipe Formation.

- Theo dõi hành động giá sau khi hình thành mô hình giúp xác minh độ mạnh của đảo chiều.

-

Khung thời gian:

- Mô hình này có thể xuất hiện trên bất kỳ khung thời gian nào, nhưng thường đáng tin cậy hơn trên các khung thời gian dài như biểu đồ ngày hoặc tuần.

- Khi sử dụng các khung thời gian ngắn hơn, cần xác nhận mô hình với các chỉ báo kỹ thuật khác.

Ví dụ về Mô hình Pipe Formation

-

Trong Pipe Formation tăng, nếu một cặp tiền tệ đang trong xu hướng giảm, mô hình này có thể hình thành khi nến đầu tiên là nến giảm, tiếp theo là nến tăng với kích thước tương đương và cả hai có râu dài. Điều này có thể cho thấy lực mua đang mạnh lên và xu hướng giảm có thể kết thúc.

-

Trong Pipe Formation giảm, nếu một cặp tiền tệ đang trong xu hướng tăng, mô hình này có thể xuất hiện khi nến đầu tiên là nến tăng, sau đó là nến giảm có kích thước tương tự với râu dài. Điều này gợi ý rằng lực bán đang chiếm ưu thế và có thể xảy ra đảo chiều đi xuống.

Lợi ích và Hạn chế

-

Lợi ích:

- Cung cấp tín hiệu đảo chiều rõ ràng chỉ trong hai nến.

- Giúp nhà giao dịch tham gia vào xu hướng mới ngay từ đầu, mang lại cơ hội lợi nhuận tốt với tỷ lệ rủi ro-thưởng cao.

-

Hạn chế:

- Có thể đưa ra tín hiệu sai, đặc biệt trong thị trường dao động hoặc khối lượng giao dịch thấp.

- Hiệu quả nhất khi được xác nhận bởi các chỉ báo hoặc mô hình khác, vì chỉ dựa vào Pipe Formation có thể dẫn đến giao dịch sớm.

Mô hình Pipe Formation đặc biệt hữu ích cho các nhà giao dịch tập trung vào các xu hướng đảo chiều, giúp họ xác định các thay đổi có thể xảy ra trong hướng đi của thị trường với các tín hiệu trực quan rõ ràng.

Bài viết liên quan

-

28/11/2024

Phương Pháp Giao Dịch "vùng tối" trong Forex.

Hướng dẫn giao dịch ngày đầu tuần với kỹ thuật "Vùng Tối" với các thị trường Vàng, Bạc, Dầu, Bitcoin, Chỉ số Dow Jone, trong Forex. Phương pháp "Vùng Tối" là kỹ thuật giao dịch hiệu quả, giúp bạn tạo thêm thu nhập hàng ngày. Tuy nhiên, nhiều người vẫn áp dụng chưa đúng cách hoặc còn mơ hồ về cách xử lý tình huống. Vì vậy, hôm nay tôi sẽ giải thích chi tiết để bạn hiểu rõ và vận dụng tốt hơn.

-

28/11/2024

Giao dịch với price action - Khái niệm vùng Congestion (vùng giá bị tắc nghẽn)

Khi bạn nhìn thấy một vùng giá sideway mạnh trên chart, bạn sẽ nghĩ gì? Liệu đó có phải là dấu hiệu nguy hiểm bạn nên tránh giao dịch, hay cơ hội để bạn tìm cách cách thoát lệnh hoặc trade đảo chiều? Sự thật là giá luôn cung cấp cho bạn một thông tin quan trọng nào đó, vì thế hãy cẩn thận quan sát từng hành vi của thị trường, dù đôi lúc bạn có cảm giác chúng rất vô nghĩa (như hành vi giá trong vùng sideway). Trader thường bỏ qua tầm quan trọng của các vùng giá sideway vì chúng ta thường chỉ tập trung vào các cơ hội để giao dịch theo trend thị trường.

-

27/11/2024

Sóng Elliott: Hướng Dẫn Cơ Bản Cho Người Mới

Bạn có tin rằng tâm lý đám đông trên thị trường tài chính liên tục thay đổi nhưng lại mang tính trật tự? Bạn có tin rằng thị trường tài chính di chuyển theo những trình tự tự nhiên và lặp lại, giống như những con sóng nối tiếp nhau? Nếu có, bạn có thể phù hợp với lý thuyết sóng Elliott. Lý thuyết sóng Elliott là một hình thức phân tích kỹ thuật, được sử dụng để phân tích chu kỳ của thị trường tài chính nhằm đưa ra dự báo. Đây là một chủ đề phức tạp, đòi hỏi người học phải dành nhiều thời gian để sử dụng hiệu quả. Tuy nhiên, lý thuyết này có những yếu tố có thể được kết hợp vào hệ thống giao dịch của bạn để nâng cao hiệu quả.

-

27/11/2024

Những mẫu nến đảo chiều mạnh nhà đầu tư FOREX cần PHẢI BIẾT

Mấu chốt thành công khi đầu tư FOREX, CHỨNG KHOÁN chính là nắm bắt được thời điểm vàng để vào lệnh và thoát lệnh sao cho hiệu quả nhất. Tuy nhiên, thực tế cho thấy thị trường thường đi ngược lại với tính toán của người dùng. Nếu bạn muốn giao dịch thành công, nhất định bạn không nên bỏ qua “vũ khí” cực kỳ hiệu quả để dự đoán xu hướng giá, đó là áp dụng các mẫu nến đảo chiều mạnh để đánh giá thị trường.

-

03/11/2024

10 Mô hình Giao dịch Ngày Phổ biến

Có nhiều mô hình giao dịch ngày khác nhau được sử dụng trong giao dịch trong ngày trên thị trường ngoại hối. Trong bài viết này, chúng ta sẽ phân tích các mô hình phổ biến cho cổ phiếu, mà cũng có thể áp dụng cho các công cụ tài chính khác nhau, ví dụ như cặp tiền tệ và tiền điện tử. Người giao dịch trong ngày thường sử dụng chúng khi giao dịch với đòn bẩy trên thị trường tương lai. Với kiến thức về những công cụ này, bạn sẽ có thể xác định điểm vào thị trường và tirn lợi từ các tình huống khác nhau phát triển trên biểu đồ giá.

-

03/11/2024

Mô hình Spike as S&R

Mô hình Spike (đỉnh nhọn) trong forex là một mô hình kỹ thuật cho thấy sự biến động giá đột ngột và mạnh mẽ, thường xảy ra trong các thị trường biến động cao. Một "spike" có thể xảy ra theo cả hai hướng, tăng hoặc giảm, và thường thể hiện sự thay đổi cảm xúc mạnh mẽ do các tin tức kinh tế quan trọng, sự kiện bất ngờ hoặc các lệnh lớn từ các nhà giao dịch tổ chức. Các spike có thể báo hiệu khả năng đảo chiều hoặc tiếp tục xu hướng, tùy thuộc vào bối cảnh, và chúng cung cấp thông tin về sự cạn kiệt hoặc động lực ngắn hạn của giá.

Copyright © 2017 Bản quyền thuộc về Công Ty TNHH Kỹ Thuật Phúc Minh